House View, 4.º trimestre de 2024: Cambio de tendencia

Perspectivas para los mercados globales

El momento actual es clave

- Aunque se esperaba que la Fed recortara tipos en septiembre, sigue siendo un momento decisivo para los mercados. A pesar de que las oportunidades de inversión no van a cambiar de un día para otro, podríamos estar ante el principio del fin del liderazgo de las acciones tecnológicas y el efectivo (u otros activos similares).

- El aterrizaje suave sigue pareciendo el escenario más probable para la economía estadounidense. Aún no está clara la senda de los tipos, ni a qué ritmo bajarán o cuál será el nuevo tipo neutral, pero creemos que los mercados esperan más recortes de los habituales en un aterrizaje suave, por lo que la volatilidad podría aumentar mientras se reajustan las expectativas.

- En general, las condiciones podrían favorecer tanto a la renta fija como a la renta variable, especialmente a las acciones de mercados desarrollados, los bonos corporativos con grado de inversión y la deuda soberana.

- El breve colapso de los mercados en agosto ha puesto en evidencia la necesidad de prestar una especial atención a los datos durante momentos de volatilidad. Por tanto, ante este escenario un enfoque dinámico en la selección de activos nos permite detectar oportunidades.

- En un entorno de mercado en el que. el riesgo puede afectar a las valoraciones, los inversores deberán estar atentos para reajustar sus posiciones, ya que surgirán nuevas oportunidades.

Gráfico del trimestre

Bajada de tipos: ¿son demasiado agresivas las expectativas?

Mientras que a finales de junio el mercado solo preveía una bajada de 75 pbs a nivel global para el próximo año, ahora la cifra total esperada es de 135 pbs.1 Se prevé que la mayoría se realicen en EE. UU., aunque la cifra prevista es superior a la que se esperaría en un escenario de aterrizaje suave. Por tanto, la volatilidad podría aumentar cuando el mercado tenga que reajustar sus expectativas.

¿Mejor un resumen de nuestro House View del 4º trimestre? Descárguelo aquí.

Varios factores influyen en la volatilidad

- A grandes rasgos, esperamos que los próximos meses sean favorables, pero somos conscientes del inicio de un periodo de crecimiento inferior al esperado, en el que es natural que aumenten los riesgos bajistas. Aunque no es nuestro escenario base, creemos que ha aumentado la probabilidad de que EE.UU. pueda entrar en recesión. Sin embargo, el verdadero reto está en predecir cuándo ocurrirá la crisis. Aunque las cifras del mercado laboral pueden ofrecen indicios, a veces llegan demasiado tarde.

- Todo indica que la geopolítica seguirá siendo una fuente de volatilidad, debido a las guerras en Oriente Próximo y en Ucrania. Por tanto, el precio de la energía podría volver a dispararse.

- Las elecciones en EE. UU. están a la vuelta de la esquina, y es probable que las políticas del futuro presidente causen un impacto duradero sobre el mercado. Europa también se enfrenta a desafíos, ya que Alemania y Francia están lidiando con diferentes cuestiones internas; y tanto el crecimiento como la estabilidad financiera están en juego. Además, la inestabilidad podría extenderse por la zona euro y afectar a la renta fija.

- Las previsiones de crecimiento de los beneficios empresariales están relativamente concentradas en ciertos sectores. De modo que, si los resultados no cumplen con las expectativas, podría aumentar la volatilidad en el mercado.

- En resumen, la volatilidad estructural podría regresar en 2025 y poner fin a un periodo de calma con algunos sobresaltos.

Aspectos clave:

- Renta variable: La bajada de tipos beneficia a las acciones de calidad (quality) y de crecimiento (growth). Hemos incrementado posiciones en ciertos sectores defensivos, como el del agua, para capear la volatilidad que pueda surgir por las elecciones en EE. UU.

- Asia: En India, el potencial de crecimiento podría justificar la prima de valoración. En China, una estrategia contrarian podría aprovechar la estabilización del mercado inmobiliario. Las acciones japonesas vuelven a ser atractivas tras su caída en agosto.

- Renta fija: Favorecemos los gilts frente a una inversión conjunta en los bonos del G4. Preferimos asumir riesgo en la curva de tipos con duraciones largas en ciertos mercados, y vemos buenas oportunidades de valor relativo en las curvas de bonos soberanos. En el segmento de grado de inversión, encontramos oportunidades de valor relativo en títulos del sector financiero, así como la deuda de mercados emergentes, que tiene fundamentales atractivos pese a su sensibilidad a los bonos del Tesoro de EE. UU.

El aumento de la volatilidad estructural en los próximos meses podría inquietar a los inversores. Sin embargo, la pérdida de rentabilidad del efectivo y la aparición de nuevas oportunidades son motivos para que los inversores se replanteen sus posiciones.

Convicciones por clases de activos

Calidad y crecimiento

Aunque el crecimiento económico mundial está ralentizándose, no tiene por qué dar lugar a un mercado bajista en las bolsas. El descenso de la inflación y de los tipos de interés también puede ir acompañado de una subida de las acciones de calidad (quality) y de crecimiento (growth), y esperamos que estos estilos registren rentabilidades positivas en los próximos meses. De hecho, la solidez de la economía global depende en gran medida de una combinación adecuada de la bajada de tipos, la desaceleración del crecimiento y las valoraciones. Por ahora, todos los indicadores sugieren que estamos en el buen camino.

Es probable que la volatilidad repunte en el último tramo del año (y más teniendo en cuenta las elecciones de noviembre en EE. UU.), por lo que podría ser un buen momento para considerar detenidamente algunas posiciones defensivas para equilibrar las carteras. Desde nuestro punto de vista, las valoraciones de las acciones británicas parecen atractivas y podrían beneficiarse de los recortes de tipos y de la estabilidad política. Además, las empresas en Reino Unido han aprovechado las bajas valoraciones y, como consecuencia, han aumentado las operaciones de fusiones y adquisiciones.

Por otro lado, las compañías tecnológicas y las de pequeña capitalización podrían sortear bien un entorno de recortes de tipos y crecimiento moderado. Las acciones vinculadas a la temática del agua también nos parecen buenas oportunidades defensivas en este contexto, ya que, al estar estrechamente relacionadas con un recurso natural, no se ven influidas por el mercado.

Asia: aún en el foco

En general, seguimos prestando una especial atención a la región de Asia. Dentro de la renta variable, preferimos las acciones japonesas, debido a las actuales reformas estructurales y a la reciente crisis bursátil del país, la segunda más grande de su historia. Además, las empresas están revisando al alza sus beneficios, aumentando los dividendos y recomprando acciones.

Dentro de China, la aparente recuperación del mercado inmobiliario podría servir de catalizador para las acciones, que en su mayoría cotizan a precios muy atractivos. No cabe duda de que la geopolítica sigue planteando ciertos desafíos, ya que la potencial escalada de las actuales tensiones comerciales podría afectar a la confianza. Por tanto, esperamos que el entorno sea más favorable para las bolsas chinas en el 4.º trimestre de 2024.

En lo que respecta a India, la prima de valoración de las acciones queda más que compensada con el fuerte crecimiento del país. Si analizamos los fundamentales, destaca su favorable demografía. Ya que sus amplias cifras de población activa, cuya media de edad es de apenas 28 años, auguran a India un brillante panorama económico en el futuro. A modo de ejemplo, se prevé que el sector indio de bienes y servicios se duplique con creces para el 2031.

Tres razones para considerar los bonos de mercados emergentes (ME) en divisa local

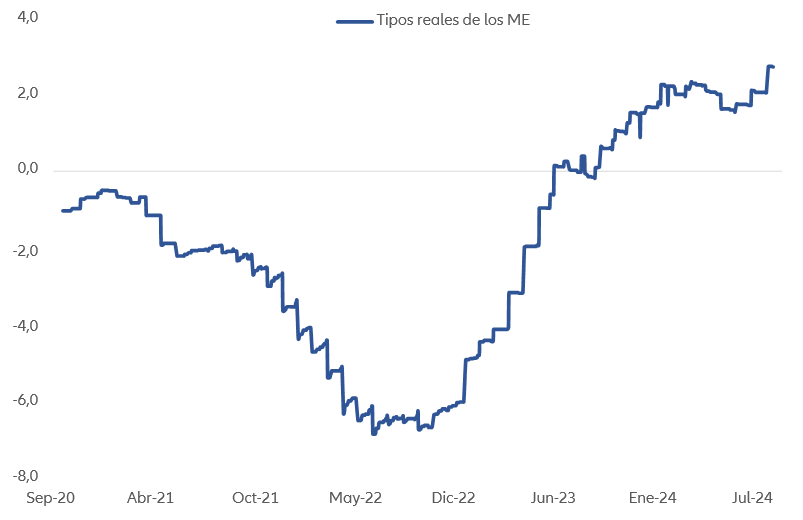

Nuestra preferencia por los bonos de mercados emergentes en divisa local se apoya en tres aspectos. Ante todo, la inflación en los mercados emergentes ha estado cayendo a un ritmo más acelerado del que los bancos centrales de estos países han implementado sus recortes de tipos.

Es decir, aún les queda mucho margen para seguir bajando los tipos, ya que las tires reales siguen en máximos de varios años. Además, el inicio del ciclo de recortes de la Fed debería sumarles momentum adicional.

A esto se une que el diferencial entre las tires de los bonos locales y los bonos del Tesoro de EE. UU. no ha dejado de crecer durante 2024, de modo que ofrece un carry atractivo. Por último, el crecimiento de los mercados emergentes debería resistir tanto en lo que queda de año como en 2025, y hasta podría superar al de los mercados desarrollados.

Esperamos que las tires de los bonos de mercados emergentes en divisa local sigan bajando en los próximos meses.

Los tipos reales de los ME están en máximos de varios años, por lo que los bancos centrales tienen mucho margen para recortar sus tipos oficiales

Fuente: Bloomberg, Allianz Global Investors. Septiembre de 2024. Media simple para el tipo de interés oficial ajustado por el IPC a 12 meses para los siguientes países: Sudáfrica, Brasil, México, Uruguay, República Dominicana, India, Colombia, Rumanía, Hungría, Perú, Polonia, República Checa, Chile, Indonesia, Malasia, Tailandia, China y Turquía.

Bonos soberanos de mercados desarrollados, especialmente de Reino Unido

En vista del contexto macro y de las políticas monetarias a nivel global, los rendimientos futuros de los bonos soberanos nos parecen atractivos. Asimismo, favorecemos un posicionamiento de larga duración y preferimos estar posicionados para un empinamiento (“steepening” o ampliación de diferenciales entre los tipos a corto y a largo plazo) de las curvas de tipos, especialmente en EE. UU. y la zona euro.

Los mercados están empezando a moderar sus previsiones con respecto al crecimiento estadounidense, mientras que China y Europa siguen mostrando signos de debilidad. Las presiones inflacionistas también se van relajando, en línea con los precios de la energía y de las materias primas. A su vez, el posible reajuste de las expectativas de bajada de los tipos podría generar oportunidades, sobre todo si en los meses venideros cobra fuerza la idea de un “aterrizaje duro” y los bancos centrales adelantan su agenda de recortes. Si las expectativas de inflación siguen bajando conforme se disipan los riesgos relacionados con la inflación a corto plazo, sería interesante incluir activos de protección contra la inflación en las carteras.

En concreto, y si comparamos su valor, preferimos los gilts al bund alemán. Creemos que los mercados de renta fija no están descontando que, en los próximos seis o nueve meses, el Banco de Inglaterra podría aplicar más recortes que el BCE y la Fed.

Inversiones equiponderadas en renta variable estadounidense

La concentración en la bolsa estadounidense ha llegado a máximos desde la década de los setenta, debido a la excelente rentabilidad de las “siete magníficas”. No obstante, buscamos adoptar un enfoque equiponderado que ofrece diversificación para reducir los riesgos de invertir en un puñado de acciones concretas, como ha ocurrido tras la reciente presentación del informe de beneficios de Nvidia.

La historia nos enseña que las empresas dominantes rara vez conservan su liderazgo: de las que en 2010 estaban en el top 10 global, solo Apple y Microsoft se mantienen en la lista. Los análisis también apuntan en la misma dirección y muestran que las mayores empresas cotizadas suelen obtener peores resultados que el mercado a largo plazo, algo que encaja con la actual brecha de valoración, ya que, en lugar de cotizar a 1,7 veces en términos de facturación (relación precio/ventas o P/S Ratio), se negocian al triple de su valor.

A nivel estratégico, un aterrizaje suave permitiría que los ingresos de las otras 493 empresas en el principal índice crecieran y que se redujera la diferencia con los de las “siete magníficas” y, por tanto, esto abriría oportunidades de inversión. Además, como desde mediados de julio el enfoque equiponderado ha roto su racha de 18 meses de bajas rentabilidades y ha comenzado a batir al mercado, los inversores han empezado a considerarlo una opción.

Por supuesto, este enfoque conlleva sus propios desafíos, ya que las principales empresas podrían seguir sobrepasando las expectativas del mercado. Sin embargo, creemos que estos obstáculos se ven compensados por la reducción de los riesgos idiosincrásicos, la valoración razonable de otras empresas y las previsiones de crecimiento de los ingresos.

Anteponer las acciones a los bonos high yield

Como tenemos esperanzas en el entorno general de riesgo, preferimos los mercados de renta variable a los bonos de alto rendimiento. Es innegable que la bolsa estadounidense presenta unas valoraciones más elevadas, sobre todo por el buen desempeño de las acciones growth, mientras que en el resto de mercados, en concreto el europeo, ocurre lo contrario. Además, preferimos las acciones value a las growth y un enfoque equiponderado frente a uno ponderado por capitalización de mercado. En EE. UU. ya hemos visto que las valoraciones pueden seguir altas durante más tiempo de lo esperado. De hecho, creemos que los factores técnicos sigue respaldando a los mercados de renta variable y es posible que sigan subiendo.

A primera vista, el carry de los bonos high yield parece bastante atractivo, sobre todo por la aparente estabilidad del contexto económico. Sin embargo, teniendo en cuenta la actual duración del diferencial a cinco años, una crisis profunda podría reducir las oportunidades de carry, y, aunque ni las acciones europeas ni las estadounidenses están cerca de sus máximos históricos, los títulos high yield de ambas regiones sí han superado nuevos niveles desde agosto.

Por tanto, creemos que la reducción de los diferenciales indica que un auge sostenido de la deuda high yield es menos probable que en la renta variable.