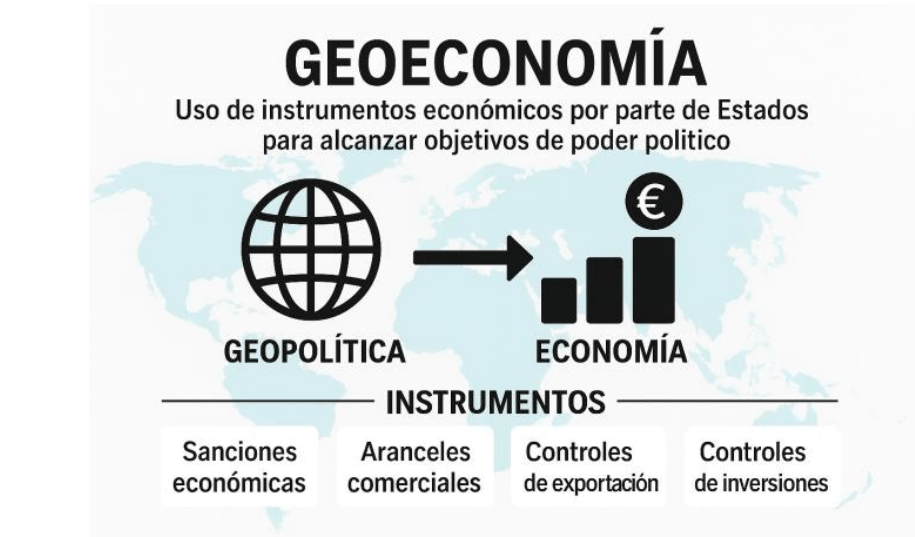

Geoeconomía

Actualmente vivimos en la era de la geoeconomía. Aunque la idea de emplear herramientas económicas con fines políticos no es nueva, es difícil encontrar otro momento en la historia en el que la política exterior, la seguridad y la economía hayan estado tan entrelazadas y actuando al mismo tiempo con tanta intensidad. Y, como es lógico, esto tiene un impacto directo tanto en las economías como en los mercados.

Pensemos, por ejemplo, en el conflicto comercial iniciado por EE.UU., que ha llegado a eclipsar casi cualquier otro asunto. Es cierto que algunos de sus principales socios comerciales, incluida la Unión Europea, ya han alcanzado acuerdos preliminares, y se espera que haya más en el corto plazo. Por tanto, lo más probable es que deje de acaparar la atención mediática dentro de poco. Sin embargo, sus consecuencias económicas estarán presentes durante bastante más tiempo, ya que refuerza una tendencia hacia la desglobalización que lleva gestándose al menos desde 2008, con fenómenos como la relocalización de empresas (reshoring) o la búsqueda de socios más “estables” (friendshoring).

Los nuevos aranceles previstos para las importaciones en EE. UU. recuerdan a los niveles proteccionistas de antes de la Segunda Guerra Mundial, incluso antes de la creación del Acuerdo General sobre Aranceles Aduaneros y Comercio (GATT), que fue el precursor de la actual Organización Mundial del Comercio (OMC).

Al mismo tiempo, estamos observando un cambio de tendencia global hacia la remilitarización. Rusia, por ejemplo, destina hasta un 7% de su PIB al gasto militar. Por su parte, la OTAN ha fijado recientemente un objetivo del 5% del PIB para defensa.

Nada de esto va a dejar intacta la deuda pública de los países. Aunque Maastricht fijaba el techo de deuda en el 60% del PIB, hoy en día parece que ese umbral se ha desplazado hasta el 100%, como si eso ya no supusiera un problema. Estados Unidos, Japón y varios países europeos ya han superado ese nuevo umbral (o están muy cerca, como es el caso de EE.UU.). Alemania, la mayor economía de la eurozona, podría acercarse al 80% en la próxima década, una evolución que no solo dependerá del crecimiento económico, sino también del creciente coste de financiar dicha deuda.

Por eso la política monetaria, al menos en EE.UU., está ganando protagonismo en el debate político. La lógica dice que unos tipos más bajos apoyan la economía y alivian la carga de refinanciar la deuda pública. Pero no hay que olvidar que el objetivo de los bancos centrales también incluye mantener la estabilidad de precios y, en el caso de la Reserva Federal (Fed), impulsar el mercado laboral. Esta triple misión entra en conflicto con el llamado Principio de Tinbergen, formulada por el economista holandés y premio Nobel Jan Tinbergen, según la cual un único instrumento de política (como la política monetaria) solo puede lograr eficazmente un objetivo. Esto plantea una cuestión clave: ¿qué debe priorizar realmente la política monetaria? ¿La estabilidad de precios, el estímulo de la actividad económica y el empleo, o contener los costes del endeudamiento público?

Fuente: Global Capital Markets & Thematic Research AllianzGI, ChatGPT

Todo esto ocurre en un momento en el que la economía global comienza a ralentizarse. Nuestro índice macroeconómico sobre el impulso económico (Macro Breadth Growth Index) sigue bajando y muestra señales de debilidad en todas las grandes economías. Por ejemplo, EE.UU. ya acumula cinco meses consecutivos con datos más débiles, y los indicadores recientes también apuntan a una desaceleración en la eurozona, Japón, Reino Unido y China. Al mismo tiempo, la inflación global ha descendido ligeramente, aunque esta tendencia podría revertirse durante estos meses de verano, cuando los efectos diferidos de los aranceles más elevados comiencen a reflejarse en los precios.

No es un entorno nada positivo, ni para la política monetaria ni para los inversores.

En su reunión de julio, el Banco Central Europeo (BCE) decidió mantener sus tipos de interés. El crecimiento salarial está por debajo de sus previsiones y se espera que la inflación se mantenga por debajo del 2% hasta 2026, lo que dejaría margen al BCE para recortarlos.

La Fed también parece que adoptará una postura más acomodaticia. Un debilitamiento claro del mercado laboral estadounidense probablemente lleve a nuevas bajadas en los tipos. Aunque los importadores pueden asumir parte del impacto de los aranceles (como los derivados del conflicto comercial entre EE.UU. y la UE), no hay duda de que el resto acabará repercutiéndose en los consumidores americanos. Con el fin del dividendo de paz posterior a la Guerra Fría, el resurgir del gasto en defensa y las inversiones masivas en infraestructuras están impulsando la actividad económica.

Esto se refleja especialmente en la flexibilización de las medidas sobre deuda pública en Alemania y en el notable aumento de los objetivos de gasto de los países miembros de la OTAN.

Teniendo en cuenta este escenario, los mercados estarán muy pendientes de la credibilidad de la política monetaria de la Fed. Cuanto más se perciba que está condicionada por agendas políticas, más se erosionará su confianza (con probables repercusiones en las expectativas de inflación. Y una vez dañada esa credibilidad, la situación puede empeorar para el organismo). La reciente especulación sobre una posible destitución del presidente de la Fed, Jerome Powell, que provocó un aumento en los rendimientos de los bonos estadounidenses, es una señal clara de ello. Por tanto, unos tipos más bajos podrían terminar provocando rendimientos de bonos más elevados y, con ello, costes de financiación mayores para el Gobierno. Si esto presiona a la baja la divisa, refinanciar los crecientes déficits fiscales resultará menos atractivo para los inversores extranjeros. Las consecuencias de la política monetaria, o de la pérdida de su credibilidad, difícilmente dejarán indemne al dólar. Su reciente depreciación es un claro reflejo de esta tendencia.

Esto sugiere la siguiente asignación táctica para acciones y bonos:

- En los mercados se observa un “efecto loto”, donde las malas noticias no parecen afectar demasiado. A corto y medio plazo, es posible que los mercados puedan ignorar ciertos riesgos, especialmente porque los acuerdos comerciales ayudarán a mantener un ánimo positivo por ahora. Sin embargo, desde un punto de vista estratégico, la combinación entre la ralentización del crecimiento y el aumento de la inflación en EE.UU. justifica un enfoque más prudente a la hora de invertir en acciones. En este entorno, la cautela será clave para los inversores.

- Dadas las altas valoraciones de las acciones estadounidenses, hay poca protección frente a posibles caídas.

- Los mercados europeos y asiáticos parecen ofrecer mejores oportunidades que los estadounidenses, aunque no está claro si podrán evitar verse afectados por una posible corrección en Wall Street a largo plazo.

- Teniendo en cuenta los riesgos inflacionarios, especialmente por la subida de los aranceles comerciales, y también la incertidumbre que podría generar la independencia de la Fed, los inversores deberían prepararse para un steepening o empinamiento de la curva de tipo en la mayoría de los países desarrollados.

- Además, los inversores extranjeros estarán pendientes de la posible debilidad continuada del dólar, que podría afectar negativamente a los resultados. A largo plazo, no se puede descartar que el dólar pierda parte de su peso como divisa de reserva global.

Les deseo buenos resultados, incluso en un entorno geoeconómico tan complejo.

Dr. Hans-Jörg Naumer

Director, Global Capital Markets & Thematic Research