Un otoño de decisiones clave

Aunque en los últimos meses apenas ha cesado el incesante flujo de titulares a escala global, los mercados empiezan a dar señales de cierto respiro. Los índices de volatilidad del mercado cayeron en agosto. ¿Se están adaptando cada vez más los inversores a la actual agitación geoeconómica? Si es así, ¿puede continuar esta tendencia? ¿Cuáles son las perspectivas para factores clave como el impacto de los aranceles y la evolución de la Reserva Federal? ¿Qué está sucediendo fuera de EE.UU.?

En otras palabras, al menos durante el verano, los inversores han empezado a adaptarse a un entorno geopolítico más volátil. La gran duda es si esta “calma relativa” se prolongará en otoño. Ello dependerá, entre otras cosas, de los siguientes factores clave:

- La política arancelaria de EE. UU. y sus efectos: Hasta ahora, el impacto de los aranceles a la importación ha sido relativamente limitado. En gran medida porque empresas y consumidores habían adelantado sus compras y acumulado existencias antes de la entrada en vigor de los aranceles, y porque el Gobierno optó por suspender temporalmente algunos de los incrementos poco después de anunciarlos en primavera. Aun así, los aranceles se han mantenido en niveles más altos de lo previsto en la mayoría de los países afectados, mientras que los ingresos arancelarios en EE.UU. se han disparado. Aunque los últimos datos económicos siguen mostrando fortaleza y la inflación se mantiene contenida, esta mayor carga arancelaria apunta a una subida de precios en los próximos meses. Dado que los aranceles se trasladan en gran medida al consumidor final, es probable que afecten a la confianza de los hogares y constituyan un riesgo tanto para la evolución del empleo como para el crecimiento económico general. Cabe destacar que algunos aranceles recíprocos y otras medidas adicionales han sido recientemente anulados por un juez federal. El Gobierno de Trump tiene previsto recurrir ante el Tribunal Supremo, aunque no se espera un fallo definitivo antes de 2026.

- Las decisiones de la Reserva Federal (Fed): La Casa Blanca, bajo la presidencia de Trump, ha intentado ejercer mayor influencia sobre la Reserva Federal (Fed), el banco central más relevante a nivel global. Esta presión se ha traducido en reiteradas demandas de recortes de tipos de interés y en intentos de cubrir vacantes en el Consejo de Gobernadores. De hecho, incluso se forzó la salida de una gobernadora, cuya destitución se encuentra ahora pendiente de revisión judicial. Si los mercados de deuda llegaran a percibir que la Fed ya no actúa con independencia (es decir, que fija los tipos sin basarse en fundamentos económicos e indicadores de inflación), las consecuencias podrían ser importantes. No obstante, en agosto apenas se observaron señales de inquietud entre los inversores en bonos, aunque el sentimiento podría cambiar con rapidez; de hecho, en los primeros días de negociación de septiembre ya se percibía cierta tensión.

- Las perspectivas de crecimiento del PIB europeo: Sorprendentemente, varios indicadores adelantados clave han mostrado mejoras en las últimas semanas. Aunque la preocupación en Europa por los efectos de la política arancelaria estadounidense sigue siendo evidente, se aproxima un nuevo año y con él se espera el impulso inicial derivado del plan de estímulo fiscal del Gobierno alemán. Al igual que en Estados Unidos, algunos países europeos enfrentan importantes retos presupuestarios: en Francia, por ejemplo, el primer ministro parece que podría perder la moción de confianza convocada a comienzos de septiembre, y su sucesor heredaría la compleja tarea de implementar un ajuste presupuestario urgente. No se descarta, además, que el presidente convoque elecciones anticipadas, lo que incrementaría la incertidumbre. Los inversores también analizan en qué medida los planes de austeridad del Gobierno británico podrían frenar el crecimiento económico en Reino Unido.

Ante estas cuestiones decisivas, los inversores mostraron una calma sorprendente en agosto, con algunos índices bursátiles alcanzando máximos históricos. El entusiasmo se ha concentrado especialmente en torno a la inteligencia artificial y a la expansión de la infraestructura asociada, factores que han contribuido a que el mercado esté cada vez más dominado por un reducido número de valores de gran capitalización. Los índices bursátiles globales reflejan así una elevada concentración en EE.UU. y en el sector tecnológico, lo que supone un riesgo de concentración inusualmente elevado en términos históricos. Si la confianza de los inversores se resintiera en septiembre, mantener una cartera diversificada constituiría probablemente la estrategia más eficaz para mitigar la posible volatilidad.

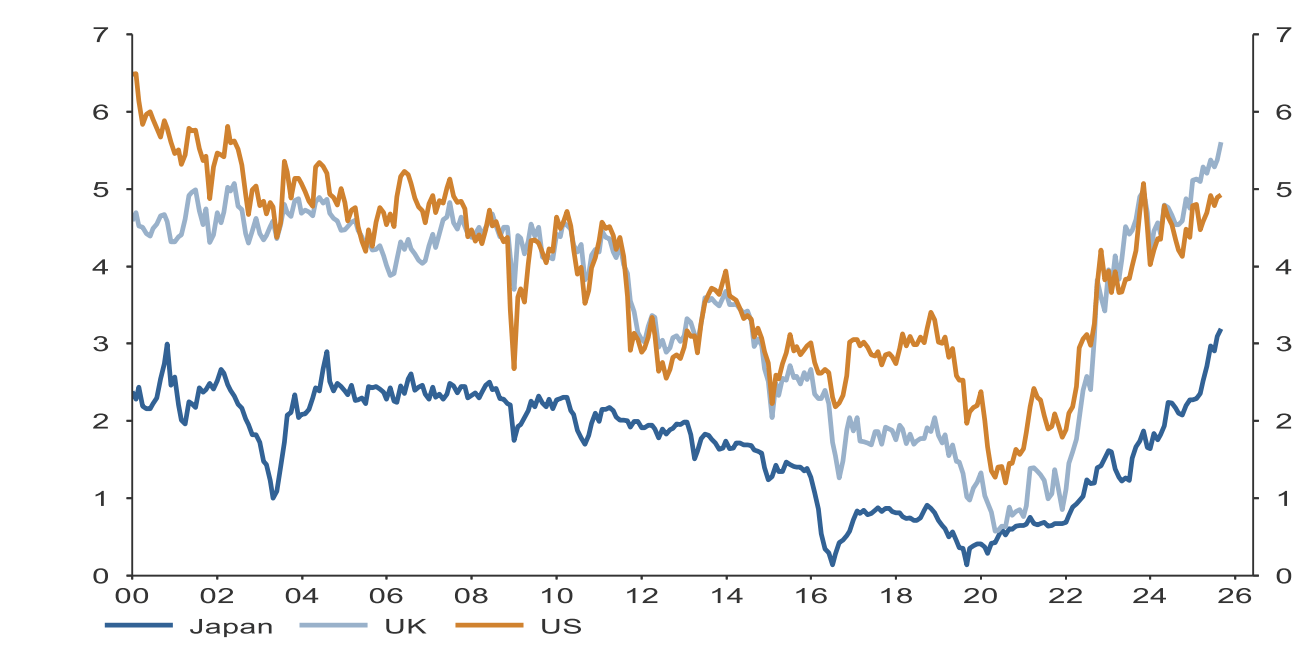

Tensión en el extremo largo de la curva de tipos:

Los rendimientos a 30 años de algunos emisores soberanos importantes han alcanzado un nuevo máximo desde el cambio de milenio o se están aproximando a este nivel.

Fuente: LSEG Datastream, AllianzGI Economics & Strategy, 03.09.2025

Las decisiones que se tomarán en las próximas semanas sugieren la siguiente asignación estratégica para acciones y bonos:

- Las acciones siguen siendo la clase de activo preferida a largo plazo; no obstante, algunos índices globales tienen un peso muy elevado en valores estadounidenses y tecnológicos, lo que los hace más vulnerables si estos sectores sufren alguna caída. Por eso, conviene que los inversores sigan de cerca lo que ocurre en EE.UU., incluyendo la evolución del dólar, y quizá valga la pena plantearse cubrir parte de la exposición a dólares dentro de las carteras de renta variable global.

- Septiembre es un mes que históricamente suele ser volátil en los mercados de renta variable, ya que tras las vacaciones de verano muchos inversores revisan sus posiciones y reflexionan sobre los temas de actualidad. Con un mayor apetito por el riesgo, no se puede descartar que este año se repita un patrón similar. Dicho esto, las estadísticas de posicionamiento del Deutsche Bank no sugieren que los inversores hayan asumido un nivel extremo de riesgo, lo que podría limitar las posibles caídas.

- Más allá de EE.UU. , la evolución de otros mercados también resulta alentadora. Mientras se esperan signos de recuperación en Europa, las empresas japonesas mantienen una tendencia positiva de crecimiento y rentabilidad a largo plazo. Muchos mercados emergentes presentan valoraciones atractivas y, en algunos casos, la situación política parece más estable que en algunos países desarrollados.

- A medio plazo, existe la posibilidad de que el dólar estadounidense se debilite. Entre los factores que podrían influir se encuentran las dudas sobre su papel como valor refugio y la expectativa de próximas bajadas de tipos por parte de la Reserva Federal.

- También será clave prestar atención a los mercados de bonos. Las señales de tensión en la deuda soberana se observan sobre todo en el tramo largo de las curvas de tipos, tanto en EE.UU. como en países como Francia o Reino Unido. Una tendencia sostenida al alza de los rendimientos a largo plazo podría obligar a los gobiernos a recortar gasto, con posibles efectos indirectos sobre los mercados de acciones.

- Por último, los mercados de materias primas siguen mostrando movimientos cambiantes. La demanda de oro sigue siendo elevada y parece que la oferta mundial de petróleo superará a la demanda en los próximos meses. Salvo que surja alguna crisis inesperada, lo más probable es que el precio del petróleo se mantenga estable.

Tema de inversión: El multiverso de las inversiones

Esto sugiere la siguiente asignación táctica para acciones y bonos:

- El mundo se está transformando a una velocidad sin precedentes, y esta disrupción afecta a cuatro dimensiones clave. Mientras la economía mundial avanza hacia la descarbonización para lograr el objetivo de emisiones netas cero, las guerras comerciales están frenando la globalización, el cambio demográfico provoca una reducción de la fuerza laboral, y la digitalización avanza a un ritmo vertiginoso.

- Para los inversores, esto implica asegurarse de que sus inversiones estén bien diversificadas en este “multiverso” de oportunidades en constante cambio, y estar preparados para ajustar sus carteras (o contar con expertos que las ajusten por ellos).

- El reto no es solo reequilibrar una cartera para reflejar estos cambios, sino también no perder de vista la diversificación. De hecho, aquí cobra especial sentido un dicho muy conocido, y profundamente arraigado en la teoría de carteras: “no pongas todos los huevos en la misma cesta”.

- Al invertir es fundamental que los inversores lo hagan conforme a su propio perfil de riesgo y rentabilidad. Una regla básica es que, si quieres obtener una mayor rentabilidad, debes estar dispuesto a asumir un mayor riesgo. Esa es la única forma de aspirar a una rentabilidad superior; no hay otra opción.

- Y es precisamente aquí donde entran en juego las soluciones multiactivo. La lógica es sencilla: ¿por qué no diseñar una cartera ajustada al apetito individual de riesgo del inversor que combine diferentes clases de activos? Y no tiene por qué limitarse solo a acciones y bonos.

- Consejo: Las soluciones multiactivo también pueden combinarse con el objetivo de obtener rentas adicionales.

Le deseamos un mes de decisiones acertadas.

Atentamente,

Stefan Rondorf

Senior Investment Strategist, Global Economics & Strategy