La tendencia hacia la desdolarización favorece a Asia

La creciente preocupación del mercado en la credibilidad de la política económica y en la sostenibilidad fiscal de EE.UU. ha puesto seriamente en duda (si no desmontado del todo) la idea del “excepcionalismo” estadounidense. Esta pérdida de confianza ha desencadenado una oleada de ventas tanto de bonos del Tesoro como del dólar, lo que ha hecho que la rentabilidad del bono a 30 años supere el 5% y que el índice del dólar caiga por debajo de su nivel más bajo en tres años (ver gráfico de la semana). La bolsa estadounidense también se ha visto arrastrada por estas ventas, lo que ha frenado la recuperación del S&P 500 tras el rebote de abril.

La bolsa estadounidense también se ha visto arrastrada por estas ventas, lo que ha frenado la recuperación del S&P 500 tras el rebote de abril, impulsado por el alivio ante las tensiones comerciales de los aranceles. Creemos que esta reacción del mercado responde tanto a factores estructurales como a factores cíclicos.

Desde el punto de vista estructural, la rebaja de calificación por parte de Moody’s y la aprobación por un margen muy ajustado de la ley presupuestaria (la famosa “Big, Beautiful Bill” de Trump) en la Cámara de Representantes han vuelto a poner el foco en la preocupación por la sostenibilidad de la deuda pública estadounidense. El aumento del endeudamiento, sumado a la preocupación por un crecimiento económico más débil, una inflación persistente y unos tipos elevados durante los próximos años, ha empeorado notablemente el diferencial entre tipos de interés y el crecimiento, un indicador clave para el equilibrio de la deuda pública.

Desde un enfoque más cíclico, las políticas agresivas llevabas a cabo por Trump (en ámbitos como la inmigración ilegal, el impago de préstamos estudiantiles o los aranceles comerciales) han deteriorado la confianza tanto de los consumidores como de los inversores. Como consecuencia, es probable que el crecimiento del PIB de EE. UU. se desacelere de forma notable durante el segundo trimestre de 2025, lo que aumentaría el riesgo de recesión este mismo año. El declive del “excepcionalismo” estadounidense está impulsando a los inversores a diversificarse y buscar activos en otras divisas, fuera del dólar.

Creemos que el contexto actual del mercado juega a favor de las economías asiáticas, de sus divisas y de sus mercados más sensibles al riesgo:

En primer lugar, la presión sobre el dólar contribuye a respaldar el valor de las divisas asiáticas, lo que abre una ventana de oportunidad para que los bancos centrales de la región bajen los tipos. De hecho, ya hemos visto recortes en India, Filipinas, Tailandia, China e Indonesia, y todo apunta a que otros países seguirán ese rumbo. Ante la incertidumbre sobre el comercio exterior, esta bajada de tipos ayuda a reforzar la demanda interna y a mantener el ritmo de crecimiento en la región.

En segundo lugar, la preocupación por la deuda de EE. UU. está llevando a muchos inversores a protegerse frente a posibles caídas del dólar, lo que está impulsando movimientos en el mercado de divisas y favoreciendo el regreso de capital a Asia. Estos movimientos respaldan tanto las monedas asiáticas como los mercados bursátiles y de deuda de la región. La repentina subida del dólar taiwanés a comienzos de mayo es un buen ejemplo, posiblemente originada por las operaciones de cobertura en dólares llevadas a cabo por compañías aseguradoras locales.

Aunque el dólar y los activos denominados en dólares siguen siendo una referencia clave a nivel global, creemos que, dada la elevada volatilidad actual del mercado, conviene ser prudentes y estar preparados para reaccionar con cierta agilidad. El atractivo de los activos financieros estadounidenses se ha basado tradicionalmente en la estabilidad relativa de su entorno macroeconómico frente al resto del mundo, pero, en nuestra opinión, esa ventaja está empezando a diluirse.

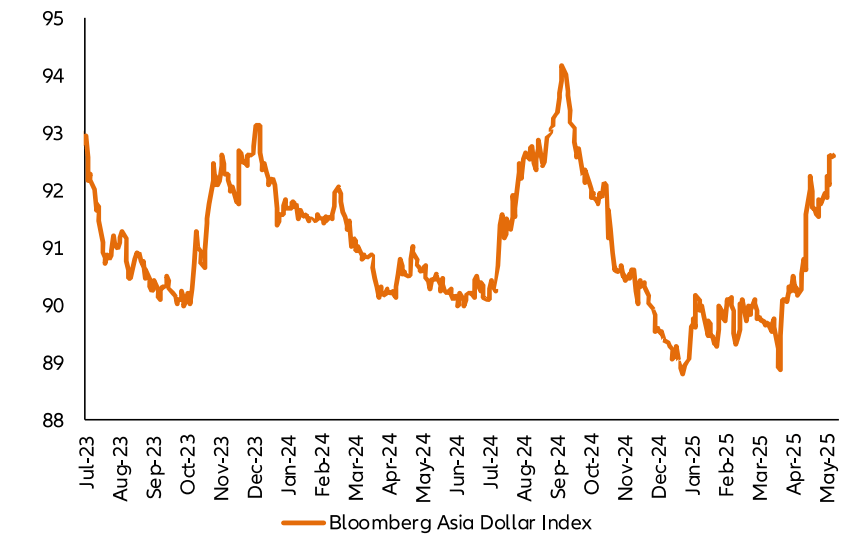

La presión sobre el dólar estadounidense ayuda a respaldar las divisas asiáticas.

Fuente: Bloomberg, AllianzGI Global Economics & Strategy, 27.05.2025

Claves de la próxima semana

La semana que viene estará centrada sobre todo en los datos de actividad económica en Europa y en la decisión del Banco Central Europeo (BCE) sobre los tipos, además de las encuestas empresariales y las cifras de empleo en EE. UU.

En la zona euro, se publicará el índice PMI del sector manufacturero de mayo, que mostrará cómo se encuentra el sentimiento del sector en un momento en el que pesa la amenaza de nuevos aranceles propuestos por EE. UU. También conoceremos los datos de precios de producción de abril, el crecimiento de las ventas minoristas del mismo mes y las cifras de PIB del primer trimestre de 2025, que ayudarán a entender mejor la evolución reciente del crecimiento económico y la inflación en la región.

La decisión del BCE sobre los tipos, prevista para el jueves, será sin duda el centro de atención. En general, el mercado espera que los tipos se mantengan sin cambios este mes, aunque las actas de la reunión de abril apuntan a que gana fuerza la posibilidad de un recorte en junio.

En cuanto a EE. UU., se publicarán los resultados de las encuestas PMI del ISM (Instituto de Gestión de Suministros) correspondientes a mayo, que reflejarán el estado de ánimo de las empresas. Se espera una ligera caída en el PMI manufacturero debido al efecto de los aranceles, pero cierta mejora en el sector no manufacturero.

Además, se conocerán los datos de ofertas de empleo de abril y, el viernes, las cifras de empleo de mayo. El mercado anticipa que las nóminas no agrícolas caigan hasta las 130.000 en mayo, desde las 177.000 de abril, lo que indicaría una moderación en el ritmo de creación de empleo.

Les deseamos unas rentabilidades sólidas y duraderas en el tiempo.

Christiaan Tuntono

Senior Economist, Asia Pacific