La luna de miel ha terminado

Comúnmente se dice que, cuando la fase de la “luna de miel” se termina, la realidad comienza a hacerse presente. Esto también se puede aplicar a la relación entre los inversores y el nuevo gobierno estadounidense. Poco a poco, un análisis más realista de los hechos está reemplazando el optimismo inicial que siguió a la contundente victoria de Donald Trump en noviembre. Para los inversores, es el momento de hacer un primer balance tras las primeras semanas de su mandato.

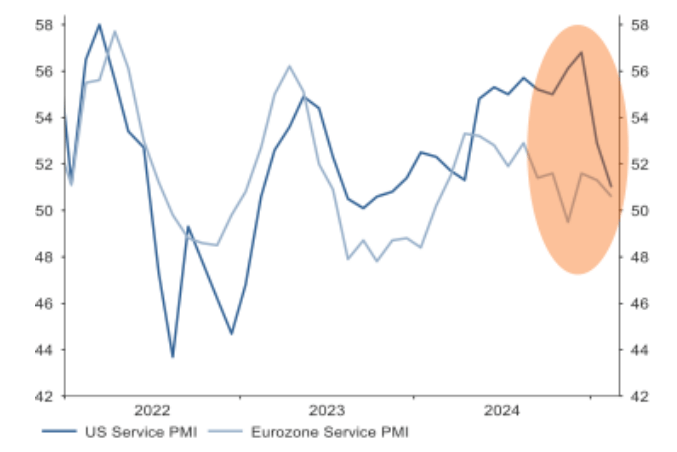

Crecimiento de EE. UU.: La política comercial actual se percibe como impredecible tanto para los socios comerciales extranjeros como para los actores económicos estadounidenses. A esto se suman los recortes en el gasto federal, el despido masivo de empleados públicos y la inminente deportación de inmigrantes indocumentados, factores que ya están impactando algunos indicadores de confianza empresarial. Esto se refleja, por ejemplo, en el índice de gestores de compras de S&P Global para el sector clave de servicios de EE. UU., que ha caído más de siete puntos desde su pico en diciembre, situándose en 49,7 puntos en febrero, lo que representa una disminución muy significativa. La confianza del consumidor también se ha visto afectada. Sin embargo, aquí deben tenerse en cuenta dos factores atenuantes. En primer lugar, a pesar de sus recientes descensos, los niveles absolutos de ambos indicadores siguen apuntando fundamentalmente a una economía en expansión. En segundo lugar, el valor de los llamados indicadores de sentimiento “blandos” para explicar el crecimiento ha disminuido en los últimos años, especialmente en EE. UU., y los datos “duros”, como las ventas minoristas y la producción industrial, han demostrado ser más útiles para comprender el crecimiento del PIB (producto interior bruto) declarado.

Inflación en EE. UU.: Los aranceles recientemente anunciados sobre socios comerciales clave, junto con los que ya han entrado en vigor en el momento de redactar este informe, probablemente desencadenarán un aumento significativo de los precios de las importaciones estadounidenses. Esto afectará tanto a los fabricantes que importan productos intermedios como a los minoristas que venden productos importados. Los estudios realizados en 2018, cuando Donald Trump impuso por primera vez aranceles, principalmente sobre productos procedentes de China, sugieren que fueron los consumidores estadounidenses quienes, en última instancia, asumieron la mayor parte del sobrecoste. En esencia, los aranceles funcionan como un impuesto adicional y, casi inevitablemente, tienden a generar un efecto inflacionario. Incluso antes de que se aplicaran los aranceles de Trump, el ritmo de la inflación ya había comenzado a acelerarse de nuevo en enero, probablemente porque las empresas también aumentaron significativamente los precios de los bienes que suelen ajustarse con menos frecuencia a principios de año.

El panorama fuera de EE. UU.: A medida que el entusiasmo se desvanece en EE. UU., los inversores parecen estar experimentando un cierto grado de euforia primaveral en los mercados europeos y asiáticos, especialmente en China. En cuanto a Europa, este renovado optimismo se produce en un contexto de cambios rápidos y profundos en el panorama geopolítico, que ejercen una gran presión sobre los gobiernos, principalmente en lo que respecta a la política de defensa. Sin embargo, hay razones para esperar que este complejo escenario conduzca a una expansión fiscal y, en consecuencia, a un crecimiento de la economía y de los beneficios en un plazo estimado de cuatro a seis trimestres, lo cual es relevante para los mercados. Aun así, la situación sigue siendo incierta y está llena de desafíos, ya que existe un riesgo real de que Europa salga perjudicada por la política arancelaria de EE. UU. Lo mismo ocurre en China. Por un lado, existe la expectativa de un paquete de estímulo como respuesta indirecta a los aranceles de EE. UU. Por otro, se percibe una sensación de euforia impulsada por los avances en inteligencia artificial y el creciente acercamiento entre el Partido Comunista Chino y actores clave del sector privado.

Dado que el nuevo gobierno lleva solo unas semanas en el cargo, esto es solo una primera impresión del entorno actual. Sin embargo, es evidente que las perspectivas de crecimiento e inflación están empezando a inquietar a los inversores. Con las valoraciones en niveles elevados y muchas carteras de inversores orientadas al riesgo a comienzos de año, se vislumbra la posibilidad de una fase de volatilidad en los mercados. En un escenario optimista, Trump podría decidir reorientar su agenda hacia medidas que favorezcan al mercado, como ampliar los recortes fiscales o reducir la regulación.

¿Punto álgido del excepcionalismo estadounidense? La confianza en el sector servicios de EE.UU. ha descendido recientemente de forma significativa, situándose ahora aproximadamente al mismo nivel que en la zona euro.

Fuente: AllianzGI Global Economics & Strategy, LSEG Datastream, 05.03.25

El entorno actual sugiere la siguiente asignación táctica para acciones y bonos:

- En los mercados de renta variable, el excepcionalismo estadounidense parece haber alcanzado su punto máximo, ya que los inversores están preocupados por las perspectivas tanto de crecimiento como de inflación. El rendimiento superior del mercado estadounidense parece haberse detenido, al menos temporalmente. A pesar de un panorama geopolítico algo convulso, regiones que durante mucho tiempo han sido ignoradas, como Europa y China, han logrado ponerse al día. En estos mercados, las valoraciones son más atractivas que en EE. UU. y existe un potencial para superar las bajas expectativas.

- Si lo analizamos más de cerca, ha habido un cambio gradual pero perceptible en las acciones de crecimiento de gran capitalización en EE.UU., en particular aquellas que representan las “Siete Magníficas”. Parece que se ha iniciado un periodo de toma de beneficios en este sector. A medio plazo, esto podría reducir de manera constante los riesgos asociados con índices de renta variable altamente concentrados. Además, se está produciendo una rotación hacia índices de compañías de valor o acciones del mercado secundario. Por ahora, la inquietud por el crecimiento económico parece estar impulsando sectores defensivos como los productos de consumo no cíclicos o las telecomunicaciones.

- En lo que respecta a los bonos, un escenario probable sigue siendo el de curvas de tipos más pronunciadas y rendimientos de los bonos relativamente positivos. No obstante, en un entorno de inflación persistente, no se puede dar por sentado que los bancos centrales reaccionarán inmediatamente a los riesgos para el crecimiento recortando los tipos. Esto se aplica especialmente al banco central de EE. UU., la Reserva Federal (Fed), que también tiene que considerar la posibilidad de que aumente la inflación debido a los aranceles.

- Con una tendencia de crecimiento nominal en EE. UU. de alrededor del 4%, el tipo de interés de equilibrio para los bonos del Tesoro estadounidense a 10 años también se sitúa aproximadamente en el mismo rango. Si se hace un argumento similar para la zona euro o Alemania, el rendimiento de equilibrio a largo plazo para el bono alemán a 10 años debería rondar el 2,5–3%.

- Las primas de los tipos de los bonos corporativos con buena calificación crediticia (“grado de inversión”) y una peor calificación crediticia (“high yield”) son bastante bajas. Los bonos corporativos tienen su lugar en una cartera siempre y cuando no haya indicios de recesión. Se suelen favorecer los bonos con grado de inversión frente a los high yield. Sin embargo, no esperamos que las primas de los tipos se reduzcan aún más. Si aumenta la volatilidad en los mercados de valores, es de esperar que se amplíen los diferenciales.

- Recientemente, al igual que se ha estancado el rendimiento superior de los mercados de valores estadounidenses, también lo ha hecho la apreciación del dólar. Esto puede atribuirse a las dudas que prevalecen sobre el crecimiento de EE. UU., que inicialmente provocaron una caída en los tipos en el extremo corto de la curva de tipos. Como resultado, el diferencial con respecto a otras divisas como el euro se ha reducido un poco. Es posible que el dólar haya alcanzado un pico.

Tema de inversión: Rentas por dividendos

- En 2025, es probable que los dividendos de las empresas que cotizan en el índice MSCI Europe alcancen un nuevo máximo histórico. Según nuestros análisis, los dividendos de las compañías incluidas en este índice de renta variable ascendieron a unos 440.000 millones de euros en 2024 y se espera que aumenten hasta alrededor de 459.000 millones de euros en 2025.

- Los dividendos suelen ser una parte poco valorada de la rentabilidad total de una inversión en acciones y ayudan a mantenerla estable en años en los que los precios bajan.

- A lo largo de los últimos 40 años, los dividendos representaron casi el 39% de la rentabilidad total anualizada de una inversión en el MSCI Europe. En América del Norte y Asia-Pacífico, los dividendos contribuyeron casi un 22% y algo más del 41% a la rentabilidad total, respectivamente.

- Es interesante destacar que las propias empresas tienden a seguir una política de dividendos muy coherente y, en muchos casos, orientada al aumento de los pagos.

- Si tenemos en cuenta las últimas décadas, está claro que la gran mayoría de las empresas del STOXX Europe 600, por ejemplo, aumentaron el reparto de dividendos cada año.

- Solo un número reducido de empresas recortó su reparto de dividendos, salvo en años como 2009 (tras la crisis financiera global) y 2020, durante la pandemia.

- Gracias a su crecimiento constante y su gran impacto en la rentabilidad total, los dividendos son una forma excelente de generar rentas adicionales con el capital invertido.

Si no es una luna de miel, espero que al menos puedan disfrutar de la frescura primaveral.

Atentamente

Stefan Rondorf

Senior Investment Strategist, Global Economics & Strategy