Camino a la sostenibilidad

Por qué los mercados de carbono son importantes para los inversores

En un contexto donde el clima, la sostenibilidad y la transición energética son temas prioritarios, se esperaría un aumento constante en el precio de las emisiones de carbono. Sin embargo, desde el máximo alcanzado en 2022, estos precios han ido descendiendo. Esto se debe a varios factores. En primer lugar, la crisis energética causada por la invasión rusa de Ucrania a principios de 2022 provocó un rechazo significativo e inesperado de las energías más contaminantes y fomentó la eficiencia energética. En segundo lugar, el débil crecimiento económico ha afectado la demanda y ha aumentado la oferta de gas natural, reduciendo así la necesidad de créditos de emisión de carbono.

Desde la perspectiva de la inversión en renta variable, aunque estas fluctuaciones en el precio del carbono aún no tienen un impacto material en ciertos sectores, nos proporcionan un marco para prever dónde podría ocurrir un incremento en el precio del carbono en el futuro. Por ejemplo, la demanda de bombas de calor en Europa aumentó notablemente cuando gobiernos y consumidores buscaron asegurar el suministro frente a precios más altos del carbono, pero esta demanda ha disminuido significativamente desde entonces.

Cómo funcionan los mercados de carbono

Para entender la dinámica de los mercados de carbono, es útil adoptar la perspectiva de una empresa que emite gases contaminantes. El precio del carbono refleja cuánto cuesta reducir una unidad adicional de producción para disminuir sus emisiones. Esta es la forma habitual en que muchos sectores consideran los precios del carbono.

Otra forma de entender los precios del carbono es en términos del coste social de la producción de carbono, es decir, el precio del carbono que se requiere para lograr un determinado objetivo en función del aumento previsto del calentamiento global. Por ejemplo, al invertir en infraestructura para producir y almacenar más energía renovable, los efectos a largo plazo de esta inversión se traducen en menores emisiones. Necesitamos un análisis coste-beneficio para evaluar las emisiones generadas por el desarrollo de esta infraestructura.

Una tercera forma de abordar los precios del carbono es considerar la oferta y la demanda y la influencia de la política en ellos. Por ejemplo, en 2023 se produjo un aumento en la asignación de derechos de emisión para financiar el plan REPowerEU, diseñado para eliminar la dependencia europea de los combustibles fósiles rusos en 2030. No obstante, a pesar de la incertidumbre política, la tendencia futura es hacia una reducción de la oferta.

Convertir la información sobre el mercado del carbono en oportunidades de inversión

Considerar el mercado del carbono de diversas maneras nos permite elaborar modelos del precio del carbono basados en factores clave como el nivel de crecimiento económico, la producción prevista de energías renovables, la demanda industrial y la oferta de bonos de emisión por parte de los reguladores. Estos modelos pueden aplicarse a nuestros universos de inversión para identificar empresas que puedan ser valoradas como atípicas en términos de las oportunidades o amenazas que enfrentan debido a la progresiva descarbonización y a la aceleración de la transición energética.

También es útil observar el mercado del carbono en términos de proveedores que ofrecen productos y soluciones en áreas de crecimiento estructural. Un buen ejemplo es la climatización: con el aumento de las temperaturas, la demanda de aire acondicionado y soluciones de almacenamiento de alimentos sigue creciendo. La refrigeración recibe mucha atención porque el calentamiento global crea un círculo vicioso: cuanto más calor, más necesidad de enfriar, y a menudo se hace quemando combustibles fósiles. Por tanto, es crucial buscar una mayor eficiencia en la refrigeración y en edificios más eficientes energéticamente. Las empresas líderes en este ámbito son muy atractivas desde el punto de vista de la inversión. Este enfoque también puede aplicarse a otras áreas donde las compañías innovadoras están satisfaciendo demandas que crecerán estructuralmente en los próximos años y décadas.

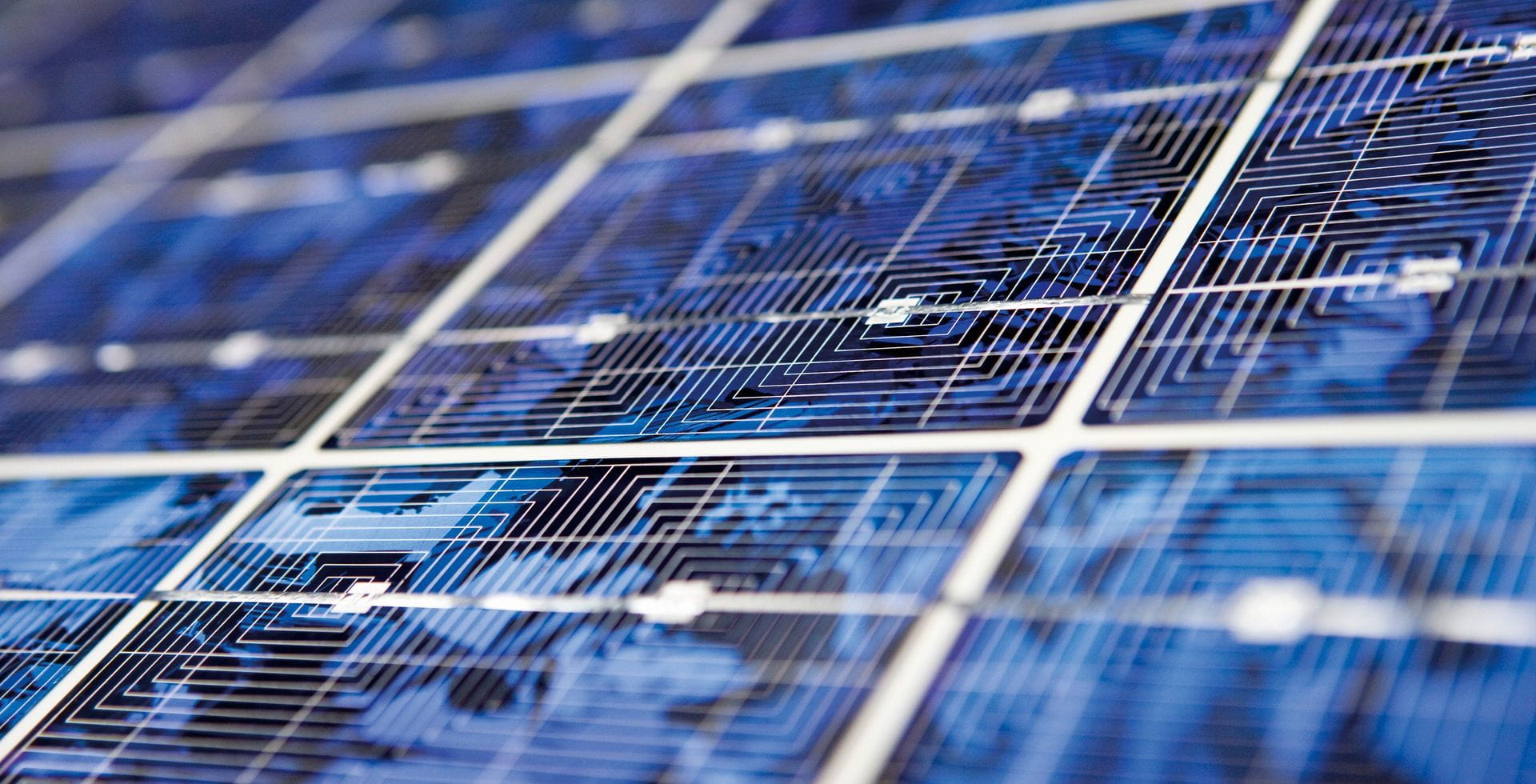

Otra consideración para los inversores es el nivel de exposición de su cartera a los precios del carbono. Las empresas de servicios públicos, especialmente aquellas con bajos costos de carbono como las hidroeléctricas, eólicas o solares, se benefician de los periodos de precios altos de las emisiones de carbono.

Riesgo geopolítico y precios del carbono, o: ¿qué tiene que ver el coñac con el carbono?

El mercado del carbono, creado por la intervención reguladora, sigue dependiendo en gran medida de ella. El Mecanismo de Ajuste Fronterizo del Carbono (CBAM) de la UE, que se implementará en 2027, gravará los productos intensivos en carbono que entren en la UE. Aunque el modelo actual de los precios del carbono ya considera estos cambios políticos, los inversores deben ser cautelosos ante posibles consecuencias no deseadas de la intervención reguladora y gubernamental.

Por ejemplo, el anuncio del Presidente Biden de imponer aranceles de hasta el 100% a los vehículos eléctricos de China puso la transición energética en el centro del conflicto comercial entre EE.UU. y China. Dado que China será uno de los principales socios comerciales afectados por el CBAM y que la UE está preparando su propia propuesta de aranceles sobre vehículos eléctricos chinos, no se puede descartar la posibilidad de represalias que podrían afectar productos aparentemente no relacionados, como el coñac y coches deportivos que China importa de Francia y Alemania.